2020网络安全逆势而动

2020年,全球地缘政治冲突多发,各国经济问题凸显。全球网络空间态势日趋复杂。人工智能、区块链、5G、大数据、云计算、物联网等革命性技术逐渐产生落地应用;相伴而来,数据泄露、高危漏洞、网络攻击等网络安全问题呈现新变化;网络安全市场需求不断更新;网络安全新技术新概念层出不穷,资本紧紧追随。

疫情爆发以来的大半年,各类APT 攻击事件、勒索挖矿事件,数据泄露事件,漏洞攻击事件不断出现在新闻中。从 ATT&CK 模型框架的兴起到实战化攻防环境的建立,从反序列化漏洞的攻防博弈到 VPN 漏洞的异军突起,从源于地缘政治影响的APT攻击到新冠疫情引发的暗网危机,从漫天撒网式的网络钓鱼和挖矿到针对性高度定制化的网络攻击,从 MaaS 模式的逐渐成熟到恶意软件家族间“合作”案例的逐渐增多. 2020年,网络安全事件频发,网络威胁深刻变化,下面列举2020年以来,一些有影响或者威胁手段有变化的重大案例:

2020年1月,全球最大外汇机构Travelex支付230万美金网络勒索赎金

2020年2月,美天然气管道商在遭到勒索软件攻击后关闭压缩设施达两天之久

2020年4月,欧洲能源巨头EDP遭勒索近1000万欧元

2020年4月,以色列供水部门工控设施遭遇未遂网络攻击

2020年4月,意大利电邮服务商60万用户数据泄露

2020年5月,日本三菱遭遇网络攻击,泄漏军事秘密

2020年5月,台湾两大炼油厂几乎同时遭到勒索软件攻击

2020年5月,瑞士铁路机车制造商Stadler遭勒索攻击

2020年6月,本田汽车受网络攻击影响全球停产一天

有矛就有盾,在网络安全威胁井喷之时,网络安全行业呈现一片繁荣之像,网络安全逐渐成为热点。2020年,很多行业都在新冠病毒的影响之下艰难前行,但网络安全资本却是个例外。2020年,许多IT巨头在网络安全领域布局,特别是纷纷引入云安全。2020年超过亿美元的交易有:

2020年1月,Insight Partners以50亿美元收购Veeam

2020年2月,Symphony Technology Group以20.75亿美元收购RSA

2020年8月,安宏资本以14亿美元收购Forescout。

2020年3月,私募公司Hellman&Friedman以11.5亿美元收购Checkmarx

2020年1月,Insight Partners以11亿美元收购Armis

2020年1月,F5 Networks10亿美金收购Shape Security

2020年8月,KBR以8.27亿美元收购Centauri

2020年8月,Fastly以7.75亿美元收购Signal Sciences

2020年2月,LexisNexis Risk Solutions4.8亿美元的价格收购Emailage

2020年4月,Palo Alto以4.2亿美元收购CloudGenix

2020年1月,LexisNexis Risk Solutions 3.75亿美元收购了NortonLifeLock的ID Analytics

2020年4月,Rapid7以1.45亿美元收购云安全初创公司DivvyCloud

2020年9月,Crowdstrike以近一亿元(9600万)美金收购Preempt

2020年许多IT巨头也纷纷在网络安全领域采取行动,以帮助保护其云产品:IBM收购了云网络安全态势管理公司Spanugo、微软收购了IoT安全公司CyberX、HPE收购了身份和访问管理提供商Scytale。

如果说,2019年是网络安全并购交易有史以来最频繁的一年,那么2020年,将是网络安全并购最注重价值的一年。在所列举的12个1亿美金以上的收购中,私募囊获前四,总收购额约百亿美金(95.75亿美金);安全厂商间的并购有四个,总收购额为16.61亿美金,不足私募资金的1/5. 而被收购厂家的产品,包括云安全,物联网安全,数据安全等领域,技术包括:数据管理,访问控制,反欺诈,下一代WAF, SD-WAN,零信任,云基础安全等,代表了未来几年网络安全发展方向。

被收购公司 产品 收购者 交易额(亿美金) Veeam 备份解决方案、云安全产品和云数据管理产品私募,Insight Partners50 RSA 综合 私募,STG20.75 Forescout物联网安全和网络访问控制私募,安宏资本14 Armis物联网安全私募,Insight Partners11 Shape Security防欺诈 网络安全厂商,F5 10 Centauri安全咨询 工程(综合)公司,KBR8.27 Signal SciencesWAF,RASP,APICDN服务,Fastly7.75 Emailage欺诈预防,风险管理数据分析,LexisNexis Risk Solutions4.8 CloudGenixSD-WAN 网络安全厂商,Palo Alto4.2 ID Analytics身份风险管理 数据分析,LexisNexis Risk Solutions 3.75 DivvyCloud云基础设施自动化平台安全数据,Rapid71.45 Preempt零信任 网络安全厂商,CrowdStrike 0.96

世界银行在最新一期《全球经济展望》报告中提到,受新冠疫情冲击,预计2020年全球经济将下滑5.2%,这将是二战以来最严重的经济衰退。

由于新冠疫情的冲击及其防控措施带来的经济“停摆”,全球经济将在2020年陷入严重收缩,预计人均收入降低3.6%。

由于内需、供应、贸易和金融严重中断,2020年发达经济体经济将收缩7%。其中,美国、欧元区、日本经济将分别萎缩6.1%、9.1%、6.1%。

在疫情带来的不确定性及其对经济的持续影响之下,网络安全行业的资本风险也在攀升。

2020年,截止目前,行业并购活动与2019年基本持平,但规模有明显下降。2019年的十大网络安全并购案交易总额超过300亿美元,而2020年迄今前十大交易总额不到130亿美元。2020年最大的一笔交易不到2019年最大笔交易的一半。其中,私募股权公司扮演着很重要的角色,占据2020年资金投放的大部分,再列举的12大并购案例中占前四,资金约一百亿。在网络安全的并购案例中,专业厂商,甚至相关行业收购网络安全企业的案例并不占多,而且金额也与私募的资金投入相差甚远。网络安全行业存在一定的投机风险。

网络安全市场的特点是客户偏好和要求的不断变化,技术的迅猛发展以及市场趋势的不断发展。在外部环境剧烈变化的时候,这样的市场特点,必将把网络安全行业迅速推入高度竞争的时代。

全球大型跨国ICT公司如微软、IBM、思科、甲骨文、英特尔、华为等,在不断提升自身产品安全性能的同时,构建了强大的网络安全产品线和服务体系,借助庞大的客户群体,在全球网络安全市场占有重大份额。同时,通过收购、投资等渠道不断吸收全球最先进的网络安全技术,这些大型跨国科技巨头无论在创新资源整合,还是产品集成方面,都具有先天优势。

随着近几年全球网络安全需求不断上涨,世界大型咨询服务公司如德勤、安永、普华永道、毕马威、埃森哲及凯捷等,都发现了潜在的市场机遇,在2014年前后纷纷开始布局网络安全领域,将网络安全业务视为业务增长的重要引擎。传统咨询企业涉足网络安全版图的方法有并购、合作伙伴、自营安全SOC、开发安全产品补充业务等。

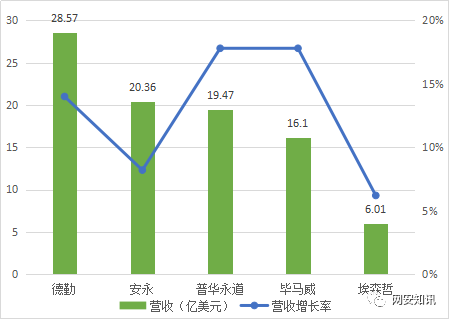

在三年左右的时间内,通过积极布局并依托庞大的用户群体,这些大型咨询公司已经建立了强大的网络安全业务能力。例如从安全咨询服务的营收数据可以看出(如下图),这几家大型咨询公司已成为全球网络安全咨询服务领域的翘首,其中德勤、安永、普华永道、毕马威分别名列前四,埃森哲名列第六。

大型咨询公司2016年网络安全咨询业务营收及增长率

在数字化转型过程中,传统产业也在积极拥抱网络安全技术。在汽车领域,汽车厂商极其重视汽车的网络安全。2017年11月,世界领先的汽车配套产品供应商德国大陆集团以4亿美元并购了以色列汽车网络安全初创公司Argus,合并到大陆集团旗下的Elektrobit软件公司。在工业互联网领域,众多工业软件厂商为提高其工业互联网平台的整体安全性,也在采用并购的方式快速切入安全领域。美国通用电气于2014年5月并购了工控安全厂商Wurldtech。工业企业将安全集成于系统中,将成为未来数字化时代的大趋势,独立安全厂商面临市场缩小风险。

私人投资公司看到网络安全领域潜在价值或潜在利润,2019年将近13%的安全并购交易是由私募股权公司进行的,这一比例在近十年达到最高点。2020年,私募股权公司仍然在网络安全的资本市场扮演着重要角色。

网络安全产业不断涌现新兴安全细分市场。在新兴领域,初创网络安全公司正成为技术创新的先行者和引领者,传统安全厂商若不能适应市场需求的快速变化,将失去在未来安全市场竞争的能力。目前,人工智能技术已成为网络安全领域的热点应用,如IBM、思科、微软、赛门铁克、Palo Alto Networks等网络安全领军企业都通过自主研发或收购初创企业推出了基于人工智能的安全产品和服务。

随着针对工业控制系统和OT的威胁呈指数增长,各国政府对工控安全的法规要求将导致对工控安全的需求持续上涨,预计到2022年,工控安全市场规模将达138.8亿美元。

近几年,国内外涌现了众多专注于工控及工业互联网安全领域的初创企业。同时,原有安全厂商也在努力开拓工控安全市场,表现为工控安全领域的投融资和收并购活动非常活跃。

根据Gartner 2017年用户安全支出行为调查,51%的企业表示数据安全风险是整体安全支出的主要驱动因素,超过七成的企业/组织在2018年增加了数据安全的预算。随着2018年5月GDRP的正式实施,提供GDPR合规产品和服务成为全球各大网络安全公司的重要业务,微软、IBM、埃森哲、安永、普华永道、BAE Systems、Imperva、Symantec及Forcepoint等厂商纷纷发布自己的产品和服务。在国内,预计随着大数据的应用场景不断成熟,以及法律法规的逐渐完善,数据隐私安全领域的市场需求也将迎来爆发式增长。

GDPR合规和数据隐私安全细分领域的投融资数量和金额

目前网络安全厂商众多、产品和技术日趋细化,用户难以准确进行产品选型来实现全面的网络安全防御,因此亟需能提供一站式网络安全产品和服务的厂商。厂商也积极应对,通过自研或与安全细分领域的专业厂商建立合作,意图建立全方位的网络安全产品和服务体系。例如Fortinet、Capgemini Group等企业打造了端到端的网络安全服务。这一趋势预计将给产业带来集中度的提高。与之相对应,安全产品发展也有集成化的要求,大而全的网络安全平台产品仍受到客户的青睐。

从各国实施的政策来看,涉及安全相关的事务通常都希望由本国企业来承担,或者至少要求跨国企业具备属地化服务的能力,还要接受所在国政府的监管。在受地缘政治影响严重的国家之间,网络安全企业的业务则会因与国家安全利益相冲突而受到严重影响,甚至被对方国家政府完全抵制在外。因此,这种由地缘政治因素导致的全球市场壁垒使得网络安全企业的经营空间出现了碎片化倾向,这些都给企业的市场开拓和未来成长带来挑战

2020年9月28,迈克菲(McAfee)公司于日向美国证券交易委员会提出IPO申请,这意味着迈克菲将重返股票市场。McAfee,股票代码MCFE,计划发行1亿美元的股票,尽管这一数字只是一个占位符,以后可能会更新。

9月28日,也就是迈克菲IPO同一天,总部位于犹他州盐湖城的云自动化公司Ivanti宣布收购两家著名的网络安全公司:MobileIron和Pulse Secure。合并后的公司将由担任Ivanti董事长兼首席执行官的Jim Schaper掌控。

由私人股权公司Clearlake Capital Group和TA Associates拥有的Ivanti表示,与移动端点管理公司MobileIron的交易将使它以8.72亿美元的价格收购所有流通在外的普通股。该交易已获得MobileIron董事会的批准,该建议还建议股东也批准该交易。

收购的债务融资由摩根士丹利高级基金,美国银行证券,瑞银投资银行和BMO Capital Markets提供。

9月29日,云计算和虚拟化公司VMware宣布了它打算收购软件配置管理以及基础设施和网络自动化公司SaltStack的意图。VMware表示,此举不仅旨在增强其软件配置管理和云自动化功能,而且还将帮助客户改善其安全运营。交易条款尚未披露。

McAfee(迈克菲)是全球最大的专业安全技术公司之一。

迈克菲是网络安全和可用性解决方案的供应商。所有McAfee产品均以著名的防病毒研究机构(如 McAfee AVERT)为后盾,该机构可以保护McAfee消费者免受病毒的攻击。McAfee的客户包括企业和政府,其中,财富100强,财富500强和全球2000强企业的86%,78%和61%都在使用其方案。经营全球业务,其2019财年净收入的46.6%来自美国以外。

这将是迈克菲第二次成为上市公司。1987年由约翰·迈克菲(John McAfee)以McAfee Associates建立该公司,McAfee在1999年在纽约证券交易所上市。

2010年Intel宣布计划以77亿美元的价格收购该公司,并于2011年完成交易。Intel收购McAfee的目的是在主板上构建端点安全性Itel在此交易中亏损了30亿美元。

在2014年,英特尔更名迈克菲成为英特尔安全(Intel Security),2016年,英特尔安全(Intel Security)的估值为22-42亿美元,英特尔将其51%的股份出售给TPG,Thoma Bravo随后又进行了少数股权投资。

TPG同意将Intel Security作为一家独立的公司拆分为McAfee,并任命Chris Young为首席执行官。在Young任职期间,McAfee通过完善公司战略来提高现金流量。McAfee在2019年1月收购了云服务安全公司Skyhigh Networks,并在2019年3月收购了虚拟专用网络软件供应商TunnelBear。

如果IPO表现良好,英特尔可能会挽回部分亏损。预计最近的Snowflake IPO将以75美元至85美元左右的价格开始交易,但是这家IT云公司以每股245美元的价格交易,然后以120美元的开盘价结束交易。Snowflake的银行家因对股票需求的定价错误而在桌上浪费了很多钱。

McAfee 2019年的收入为26.4亿美元,较2018年的24.1亿美元增长9.4%。McAfee一直在收购规模较小的网络安全公司,以加强其产品和服务组合。

McAfee(迈克菲)作为全球最大的专业安全技术公司之一,这几年的道路可谓是跌宕起伏,在本周递交纳斯达克的IPO文件中,McAfee提到了自己在市场中的领导地位,也肯定了网络安全市场存在激烈竞争,并且市场需求长期在变化中。

McAfee重返纳斯达克,可能向业界透露了一个信号,网络安全行业正在回暖。资本开始关注。